Ako ochrániť váš majetok

Ak sa rozprávate s finančným poradcom o vašom finančnom pláne, mal by sa s vami vedieť pozrieť na tieto tri oblasti (samozrejme podľa vašej konkrétnej situácie):

1/ Tvorba majetku – ako môžete čo najlepšie generovať bohatstvo (analýza príjmov, výdavkov šetrenie, investovanie…)

2/ Ochrana majetku – ako môžete ochrániť váš majetok pred jeho stratou a

3/ Distribúcia majetku – ako efektívne rozdeliť váš majetok (deťom, charite…)

V tomto článku sa pozrieme na druhý bod, t.j. na ochranu vášho majetku.

Ochrana vášho majetku

Predtým než si ukážeme jednotlivé nástroje ochrany vášho majetku, krátko si predstavíme teóriu (nebojte sa, veľmi prakticky.

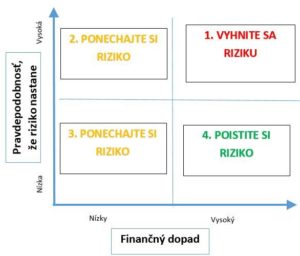

Pri ochrane majetku sa snažíte minimalizovať dopad negatívnych udalostí na váš majetok. Veľmi zjednodušene povedané existujú dva parametre každého rizika:

- Pravdepodobnosť, že dané riziko nastane.

- Finančný dopad na vás, ak dané riziko nastane.

Opäť pre zjednodušenie, každý z týchto parametrov môže mať dve hodnoty:

- vysokú a

- nízku.

Do tretice, máte tieto základné možnosti ako manažovať dané riziko:

- Vyhnúť sa riziku

- Prevencia rizika

- Znížiť finančný dopad rizika na vás

- Preniesť riziko na niekoho iného

- Ponechať si riziko

- Poistiť si riziko

Aby ste to lepšie pochopili, pozrime sa konkrétny príklad. Riziko, že sa vám pokazí práčka je (relatívne) vysoké, nakoľko táto situácia nastáva pravidelne každých pár rokov. Na druhej strane, riziko, že havarujete v lietadle je veľmi nízke. Pri finančnom dopade to platí obrátene . V prvom prípade (pokazená práčka), je finančný dopad na vás malý, no v druhom je dopad na vašu rodinu obrovský (teda ak ste hlavným živiteľom rodiny). Prečo je takéto rozdelenie dôležité?

Preto, aby ste vedeli, aké nástroje sú najvhodnejšie na pokrytie jednotlivých rizík. V niektorých prípadoch je to riešenie prostredníctvom finančného produktu (napr. poistenie), v inom prípade je to riešenie napr. formou finančnej rezervy. Najčastejšie to však býva kombinácia viacerých nástrojov. Pre lepšie pochopenie si to ukážeme na obrázku:

Spôsoby manažovania rizika

Predstavte si, že ste vo svojej rodine niečo ako manažér zodpovedný za riziko. Ako budete postupovať, aby ste vašu rodinu ochránili pred rizikom?

Najprv si pravdepodobne zostavíte zoznam rizík, ktoré vám hrozia – riziko vašej smrti, riziko, že bude niekto z vás potrebovať nákladné ošetrenie, riziko, že nebude váš dôchodok dostatočný na pokrytie vašich výdavkov…

Následne začnete uvažovať o tom, ako tieto riziká ošetriť. Tu vám pomôže obrázok, ktorý sme si predstavili vyššie. Pozrime sa teda na jeho detaily.

Kvadrant 1- Vysoká pravdepodobnosť, vysoký finančný dopad

Tomuto riziku sa jednoducho musíte vyhnúť. Vysoká pravdepodobnosť znamená, že veľmi pravdepodobne takéto riziko nastane a ak sa to stane, finančný dopad na vás bude katastrofický. Ako príklad si môžeme vziať adrenalínové športy (závodenie na motorke, base jumping…). Pravdepodobnosť, že sa vám niečo stane je vysoká (môžeme sa hádať, že vy viete, čo robíte, ale štatistika hovorí jasnou rečou). Dopad takéhoto úrazu bude pravdepodobne fatálny. Poistka vám žiaľ nepomôže, pretože štandardná životná poistka takéto aktivity vylučuje (ak samozrejme nechcete platiť násobne vyššie poistné).

Týmto rizikám sa preto musíte jednoducho vyhnúť (neskákať zo skaly len s padákom;). Ak sa im z nejakých dôvodov neviete vyhnúť, mali by ste sa zamerať na prevenciu rizika (napr. nosiť kvalitné motorkárske oblečenie) alebo zníženie dopadu takejto udalosti (napr. dopoistenie adrenalínových športov).

Kvadrant 2 – Vysoká pravdepodobnosť, nízky finančný dopad

V tomto prípade sa jedná o situácie, ktoré sú veľmi pravdepodobné, no ich finančný dopad je nízky.

Tieto riziká by ste si mali ponechať a vyriešiť ich z vašej finančnej rezervy. Príklad môže byť pokazená práčka. Ak máte rezervu, vyriešite opravu bez potreby poistenia. V dlhodobom horizonte je totiž poistenie v týchto prípadoch výrazne drahšie, ako riešenie z rezervy. Ak by to tak nebolo, potom by poisťovne a rôzny predajcovia logicky takéto poistenie (napríklad predĺžená záruka) neponúkali.

Samozrejme, že sa budete snažiť aj znížiť frekvenciu tohto rizika. V našom prípade by to bol napríklad pravidelný servis práčky či dodržiavanie návodu na používanie (nepreťažovanie práčky, či pranie malých predmetov vo vrecku).

Kvadrant 3 – Nízka pravdepodobnosť, nízky finančný dopad

Podobne ako v Kvadrante 2 si chcete toto riziko ponechať. Keďže navyše toto riziko nastáva pomerne zriedkavo, nemá zmysel sa na toto riziko špeciálne pripravovať. Vaša rezerva by mala toto riziko bez problémov pokryť.

Kvadrant 4 – Nízka pravdepodobnosť, vysoký finančný dopad

Toto je jedno z najdôležitejších polí. Pravdepodobnosť, že sa niečo takéto stane je nízka, no ak takáto situácia nastane má schopnosť kompletne vymazať váš majetok. Preto sú najvhodnejším nástrojmi na jeho manažovanie prevencia, prenesenie rizika a až potom poistenie. Príklady tohoto riziku sú smrť pri nehode či požiar v byte.

Prenesenie rizika znamená, že necháte niekoho iného, aby toto riziko podstúpil za vás. Ako príklad ma napadá oprava strechy vášho domu. Áno, viete si nájsť na Youtube ako sa to robí, no stojí vám riziko pádu za ušetrené peniaze? V tomto prípade je výhodnejšie nájsť niekoho, kto toto riziko podstúpi za vás – napríklad kvalifikovaný opravár.

Ďalší nástroj je prevencia rizika. To, že rakovina identifikovaná dostatočne včas, má vysokú pravdepodobnosť vyliečenia viete, to vám písať nemusím. Chodíte teda na preventívne prehliadky? Ak ste ako drvivá väčšina populácie, potom je odpoveď: „Nie, nechodím.“ Rovnako vám nemusím hovoriť nasledovné fakty ohľadne zdravia, ale aj tak to spravím:

- Nefajčíte.

- Nepijete (veľa) alkoholu.

- Športujete.

- Zdravo sa stravujete.

- Nepracujete v stave chronického stresu.

Až keď použijete tieto dva nástroje manažovania rizika vo 4. kvadrante, pristúpite k výmene vašich peňazí za ošetrenie zostávajúceho rizika.

Poistenie rizika

Postupnosť krokov pri výbere vhodného poistenia je nasledovný:

- Zvoľte si riziká, ktoré si chcete ošetriť poistením.

- Zvoľte si sumu poistných súm.

- Nechajte si spraviť ponuky z viacerých poisťovní.

- Vyberte si konkrétne poistenie.

Namiesto opakovania toho, čo už napísali iný vám dám link na jeden článok ohľadne životného poistenia, ktorý ide do hĺbky a v zásade s ním súhlasím – https://www.expertnafinancie.sk/blog/zivotne-poistenie-aby-sluzilo-vam-a-nie-poistovni-149

Ja sa obmedzím na pár zásadných bodov týkajúcich sa najmä životných poistiek, keďže tie sú asi najkomplikovanejšie:

1/ Hľadáte poistenie, NIE investíciu

Kapitálové životné poistenie – NIE!

Investičné životné poistenie – NIE!

Už vyše troch rokov vás na tomto blogu učím ako investovať, ale hlavne ako neinvestovať. Ak si myslíte, že investovanie cez poisťovňu je dobrý nápad, potom sa pozrite na konkrétne podmienky za akých poisťovňa vaše peniaze investuje. Ak máte takéto poistenie a ak sa vás spýtam na konkrétne podmienky, za akých poisťovňa vaše peniaze investuje, odpoviete mi: „Neviem.“ To je zlý plán, ako investovať vaše peniaze.

Všímajte si najmä výšku všetkých poplatkov, či investuje táto poisťovňa vaše peniaze aktívne a aký výnos dosiahla oproti benchmarku (pasívnemu, nizkonákladovému indexovému ETF). Potom si túto investičnú stratégiu porovnajte s týmito článkami – Podielové fondy, výnosný produkt pre banky a Naučím vás zbohatnúť (časť druhá).

Jediný dôvod, prečo by ste mali takto investovať je, ak sa v investovaní absolútne nevyznáte a ani sa tomu nechcete venovať. V tom prípade ale asi nečítate tento blog. 😉

2/ Riziká vyberajte s rozumom

To, že si môžete poistiť 28 najdrahších chorôb na svete neznamená, že to aj musíte spraviť. Vy najlepšie poznáte vašu zdravotnú situáciu a aj rodinnú anamnézu, preto sa zamerajte na ochorenia, ktoré sú u vás pravdepodobné.

3/ Dobre si prečítajte podmienky poistenia!

Viem, je toho veľa a drobnými písmenami, ale sú to kritické informácie. Zamerajte sa na výluky z poistenia, poistné plnenie a špecifikáciu poistných udalostí. Cena pri životnej poistke NIE je vaším prvoradým kritériom. Zabezpečenie vašej rodiny v prípade, že sa vám niečo stane je!

4/ Výška poistného plnenia

Pri životnom poistení sa zamyslite nad tým, koľko peňazí bude potrebovať vaša manželka potrebovať, aby dokázala prežiť bez vášho príjmu. Poznáte pravidlo 4% . Ak teda chcete nahradiť manželov plat vo výške 1500 eur, budete potrebovať približne 450.000 eur. Poistka v takejto výške bude pravdepodobne dosť drahá. Posaďte sa teda k stolu znova a skúste si vypočítať nevyhnutnú potrebu, t.j. potrebný príjem bez luxusnej dovolenky, možno sa presťahujete do menšieho bytu atď. Musíte nájsť kompromis medzi cenou poistky a výškou poistnej sumy. To, čo však nechcete, je nastaviť výšku poistnej sumy podľa toho, koľko chcete mesačne na poistku minúť. Funguje to totiž presne naopak. Dobrý finančný poradca by vám mal vedieť poradiť vo vašej konkrétnej situácii.

Od vašej výslednej (nevyhnutne potrebnej) poistnej sumy môžete odpočítať viaceré položky.

Sumu peňazí, ktoré má manžel v druhom a treťom pilieri. Dôvodom je, že tieto peniaze dostane manželka po jeho smrti automaticky (ak je uvedená ako prijímateľ tejto sumy).

Taktiež vezmite do úvahy investičné nehnuteľnosti či iné aktíva, ktoré vlastníte. Tieto taktiež znížia výšku potrebnej poistnej sumy.

V neposlednom rade sa môžete „pohrať“ s dĺžkou poistenia. Ak plánujete, že sa stanete finančne slobodným do 10 rokov, potom môžete uzatvoriť poistku len na toto obdobie. To výrazne zníži cenu takéhoto poistenia. Na druhej strane, ak ste si to zle spočítali, môže byť predĺženie poistky po 10 rokoch drahšie ako teraz. Ak navyše budete mať akúkoľvek zdravotnú komplikáciu, je možné, že vás poisťovňa nepoistí vôbec. Tu platí zásada maximálnej opatrnosti a radšej mať o pár eur vyššie mesačnú platbu za poistku, ako sa vystaviť riziku, že nebudete vedieť získať poistku.

5/ Poistenie detí/ úrazové poistenie

Môj osobný názor je – skôr nie. Je to citlivá téma, preto ju nechám otvorenú.

6/ Výška spoluúčasti

V niektorých poistkách (napr. poistenie nehnuteľnosti či poistenie auta) máte možnosť zvoliť si výšku spoluúčasti. Znamená to, že ak nastane poistná udalosť a vaša spoluúčasť je povedzme 300 eur, potom v prípade, že bude škoda 1000 eur zaplatíte vy 300 eur a poisťovňa 700 eur. Prečo by ste si nezvolili nulovú spoluúčasť, t.j. že poisťovňa zaplatí kompletne celú škodu?

Kvôli ročnej sadzbe poistného. V prípade spoluúčasti vám dá poisťovňa jednoducho lepšiu sadzbu, nakoľko viacero škôd (do 300 eur) vôbec nebude riešiť, keďže ich aj tak zaplatíte vy. Samozrejme, že musíte mať rezervu, z ktorej túto spoluúčasť pokryjete.

Záver

Táto téma je veľmi komplexná. Navyše situácia ohľadne poistiek sa neustále mení. To však neznamená, že ju môžete ignorovať. Vy ste hlavným manažérom rizika vo vašej rodine, preto sa k tomu postavte zodpovedne. Nájdite si dobrého finančného poradcu, ktorý zastupuje všetky (resp. väčšinu) poisťovní a prejdite s ním svoju situáciu a potrebu poistenia. Viac o životnom poistení sa môžete dozvedieť v tomto videu.

Budem rád za vaše komentáre.

Tento článok vyšiel prvýkrát 6. októbra 2019.