Aj vy zarábate 0% na termínovanom vklade alebo kam investovať?

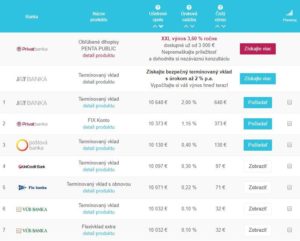

Ako som písal v predchádzajúcich článkoch centrálne banky vytlačili od roku 2007 (čas krízy) obrovské množstvá peňazí. Tieto peniaze sú momentálne v obehu a tí, ktorí ich vlastnia, hľadajú kam investovať. Veľa peňazí v obehu je fajn (pre dobrý pocit ľudí), no na druhej strane táto situácia vytvorila iné problémy. Väčšina investícií je predražená t.j. ponúkajú nízky výnos. Napríklad úrokové sadzby na termínovaných vkladoch sú na minimálnych úrovniach, keďže európska centrálna banka doslova rozdáva peniaze zadarmo. Na akých úrovniach? Pozrime sa na termínovaný účet s viazanosťou 4 roky:

Záujem? Niekto?

Človek by si myslel, že jednoznačná odpoveď na ponuku zarobiť približne 0.5% p.a. (J&T/Privat banku som vylúčil nakoľko musíte splniť rôzne podmienky týkajúce sa minimálnej investície) za 4 roky viazanosti bude: „Ďakujem, poobzerám sa inde.“ No čísla z NBS hovoria niečo celkom iné.

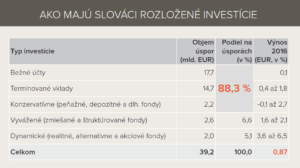

Vyše 88% všetkých úspor máme my Slováci práve na termínovaných účtoch! Pocit falošnej bezpečnosti termínovaných účtov (ak ste nevedeli inflácia vám tieto peniaze postupne zožerie), neblahé skúsenosti s ‚fondami‘ sľubujúcimi 25% výnosy a finančná negramotnosť sú pravdepodobne odpoveďami na otázku: „Prečo?“. Práve tento tretí aspekt sa (možno naivne;) snažím zmeniť týmto blogom.

Teda kam investovať? Pozrime sa teda ako som časť svojich peňazí minulý rok investoval ja.

-

Akcie/dlhopisy

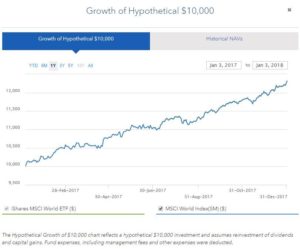

Ako píšem vo svojej knihe Ako sa stať finančne slobodným od A po Z časť svojho portfólia mám v nízkonákladových ETFs s globálnou alokáciou. Ako sa darilo takémuto celosvetovému portfóliu?

Takto investované portfólio narástlo o približne 22% tj 10.000,- USD investovaných na začiatku roka sa zmenilo na 12.300,- USD. Pozor! Týmto nehovorím, že máte teraz investovať svoje peniaze do takéhoto fondu! Momentálne sú akciové trhy veľmi drahé a v najbližších rokoch môžeme očakávať silnú korekciu (prepad)! Ako zisiť či sú trhy drahé či lacné a najmä ako sa ochrániť pred veľkými a dlhotrvajúcimi prepadmi budem hovoriť na Prednáške (link) ktorú organizujem 24.01.2018 v Bratislave. A budem rád ak sa zúčastníte. 😉

-

Nehnuteľnosti

Tento blog je najmä o investovaní do nehnuteľnosti a väčšinu informácií o tom ako investovať nájdete na tomto blogu príp. v mojej knihe Investovanie do nehnuteľností od A po Z.

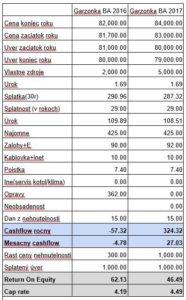

V tejto časti sa teda pozrieme na jednu konkrétnu nehnuteľnosť z môjho portfólia. Jedná sa o garzónku v Bratislave, ktorú vlastním už tri roky. Pozrime sa teda na čísla. Takýto sumár nehnuteľností si robím vždy na konci roka, aby som vedel či daná nehnuteľnosť stále zarába toľko, koľko očakávam.

Detailný popis tabuľky a vzorovú tabuľku, kde si môžete urobiť svoj vlastný prepočet nájdete tu „Deal Analyzer„.

Čo je pre vás dôležité z tabuľky vyššie je riadok Mesačný cashflow, Return on Equity a Cap rate. Mesačný cashflow je suma, ktorá mi mesačne ostane po zaplatení všetkých nákladov. Ak sa vám 27 eur zdá málo, čítajte ďalej. Nie je to totiž všetko. Cap rate v preklade znamená koľko by ste zarobili, ak by ste takúto garsónku kúpili v hotovosti (tj bez hypotéky) a počas roka 2017 ju prenajímali. Toto percento uvádza výnos už po všetkých nákladoch (energie, opravy, atď.). Na druhej strane neberie do úvahy fakt, že cena tejto nehnuteľnosti počas roka narástla. Prečo neberiem rast ceny nehnuteľnosti do úvahy je vysvetlené v tomto článku. 4.5% p.a. bez započítania zhodnotenia ceny nehnuteľnosti je celkom pekný výnos.

Ale to nie je všetko. Ja som totiž použil nástroj bohatých ľudí – finančnú páku. Ako môžete vidieť banka mi schválila 100% financovanie (v čase keď som nehnuteľnosť kupoval). Preto je môj výnos na investované peniaze výrazne vyšší ako 4.5%. Môj výnos za daný rok bol až vyše 45% (výnos vrátane splátky úveru a zhodnotenia ceny nehnuteľnosti). Toto už pomaly znie ako fondy sľubujúce 25% zhodnotenie ktoré spomínam vyššie 😉 Znamená to, že máte aj vy kupovať nehnuteľnosti so 100% financovaním? Nie. Jednak by vám už banky pravdepodobne takéto financovanie neponúkli (platia nové pravidlá pre poskytovanie hypoték) a ani by to nebolo z vašej strany rozumné. Závisí to od vašej konkrétnej situácie a veľkosti rezervy, ktorú máte k dispozícií.

-

Online biznis

Ako ste si už asi všimli predávam na tejto stránke knihy a aktuálne organizujem aj prednášku. I keď je môj príjem z týchto aktivít minimálny, je dobré mať diverzifikované portfólio príjmov. Náklady na rozbehnutie takéhoto biznisu sú minimálne (do 150 eur) a môžete začať podnikať v oblasti ktorá vás baví. Pre mňa je to finančná gramotnosť. O tom ako začať takýto online biznis budem hovoriť aj na prednáške. Už som hovoril, že máte prísť? Prídite. 😉

Aké sú vaše zdroje príjmov a ako riešite otázku kam investovať vy?

Podeľte sa o vaše skúsenosti buď v komentároch tu na blogu alebo sa pridajte so našej skupiny na Facebook-u.

Tento článok vyšiel prvýkrát 4. januára 2018.